据上交所消息,北京首都开发股份有限公司面向专业投资者公开发行2021年公司债券在上交所提交注册。

募集说明书显示,发行期限不超过七年(含),票面利率由发行人和主承销商根据市场情况确定。

发行人为北京首都开发股份有限公司,牵头主承销商、债券受托管理人、簿记管理人为华泰联合证券,联席主承销商为招商证券股份、中国国际金融股份。

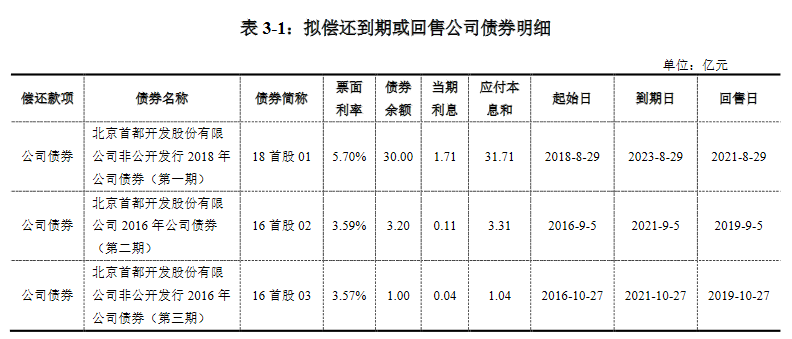

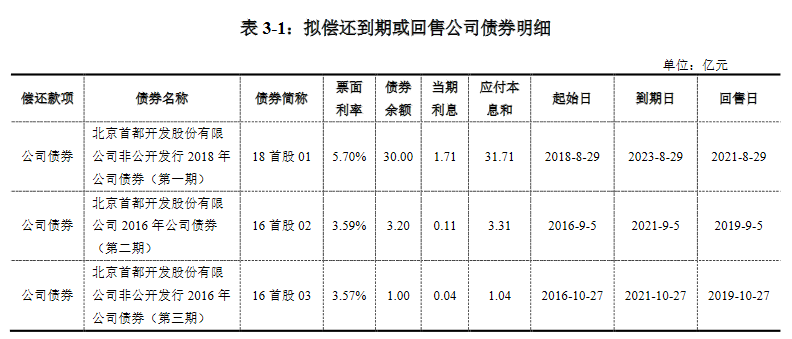

本次债券募集资金拟用于偿付本公司已 发行公司债券的到期或回售的本金及利息。

据上交所消息,北京首都开发股份有限公司面向专业投资者公开发行2021年公司债券在上交所提交注册。

募集说明书显示,发行期限不超过七年(含),票面利率由发行人和主承销商根据市场情况确定。

发行人为北京首都开发股份有限公司,牵头主承销商、债券受托管理人、簿记管理人为华泰联合证券,联席主承销商为招商证券股份、中国国际金融股份。

本次债券募集资金拟用于偿付本公司已 发行公司债券的到期或回售的本金及利息。